1. Следует ли отражать операции по каждому товару ?

В бухгалтерии общепита рекомендуется вести только суммовой учёт, отражая операции сводно по товарам. Количественно-суммовой учёт рекомендуется вести в специализированном программном обеспечении (БЭК-офис), сводные данные из которого можно выгружать автоматически, либо переносить вручную. Если организация является плательщиком НДС, то товары различных ставок НДС в бухгалтерском учете можно обозначить символически: «продукты 10%», «продукты 18%».

2. На каком счёте учитывать продукты в общепите?

Большинство организаций общепита учитывают и перепродаваемые товары, и продукты, необходимые для приготовления блюд на счете 41. Этот выбор обоснован целью упростить ведение бухгалтерского учета, поскольку в

настоящее время нет ни одного НПА, четко регламентирующего требования отражать продукты (как сырье для приготовления) на 10 или 41 счете. На 10 счете учитывают инвентарь и хозяйственные принадлежности.

3. Целесообразность использования 42 счёта?

Организациям розничной торговли разрешено вести учёт приобретенных товаров по продажной стоимости, включающей, кроме цены приобретения, сразу торговую наценку (формально: себестоимость проданных товаров будет равна выручке от их продажи). Однако, помимо торговой наценки, продажная стоимость должна также включать и соответствующей ставки НДС, что значительно усложняет расчеты фактической себестоимости проданных товаров.

Для целей налогообложения такой метод учёта стоимости товаров не используется.

4. Списание расходов, связанных с выпуском продукции?

В учетной политике требуется определить способ учета готовой продукции: по плановой или фактической себестоимости:

- при учете по плановой (нормативной) себестоимости все расходы по выпуску продукции каждый месяц списываются в дебет 40 с кредита 20 счетов.

- при учете по фактической себестоимости все расходы по выпуску продукции списываются в дебет 43 с кредита 20 счетов.

40 счет целесообразно применять в тех организациях, где нужно оценивать отклонение плановой себестоимости от фактической.

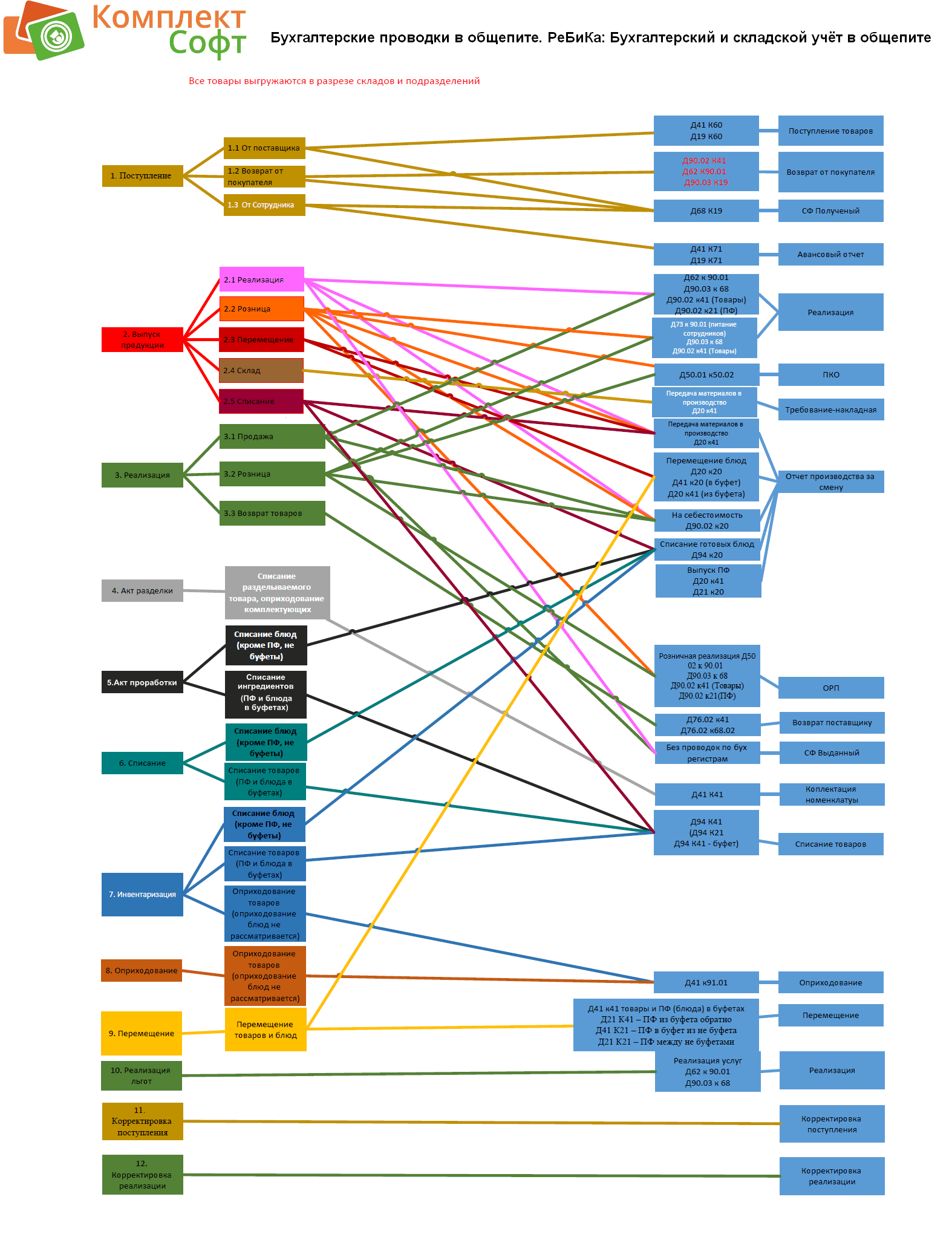

5. Варианты типовых проводок?

а) бухгалтерские проводки в общепите с использованием 42 счета

[Д41.01-К60.01] — отражение стоимости продуктов, полученных от поставщика

[Д19.03-К60.01] — отражение суммы НДС «входного» (предъявленной поставщиком)

[Д68.02-К19.03] — отражение суммы НДС, предъявленного к вычету

[Д20.01-К41.01] — отражение стоимости отпущенных в производство продуктов

[Д20.01-К42.01] — отражение суммы начисленной торговой наценки

[Д50.01-К90.01] — отражение суммы выручки от продаж

[Д90.03-К68.02] — отражение суммы НДС по проданной продукции

[Д90.02.1-К20.01] — отражение суммы себестоимости проданных блюд

[Д90.02.1-К42.01] — отражение суммы торговой наценки продуктов, потраченных для приготовления проданных блюд

[Д90.09-К99.01] — отражение суммы прибыли/убытка от хозяйственной деятельности

б) Бухгалтерские проводки в общественном питании, учет без 42 счета

[Д41.01-К60.01] — отражение стоимости продуктов, полученных от поставщика

[Д19.03-К60.01] — отражение суммы НДС «входного» (предъявленной поставщиком)

[Д68.02-К19.03] — отражение суммы НДС, предъявленного к вычету

[Д20.01-К41.01] — отражение стоимости отпущенных в производство продуктов

[Д20-К02,70,69,60] — отражение суммы списанных на производство расходов

[Д43 - К20.01] — отражение суммы оприходованной готовой продукции

[Д50.01-К90.01.1] — отражение суммы выручки от продаж

[Д90.02.1 - К43] — отражение суммы себестоимости реализованной продукции

Схема бухгалтерских проводок в общепите на примере РеБиКа: Бэк-офис для общепита (нажмите для открытия в новом окне):

Телефон персонального менеджера сот: +7 9200 64 22 00